停牌近3个月后,山东黄金于6月29日推出了酝酿已久的重组方案。山东黄金拟向大股东山东黄金集团等定增收购近100亿元的黄金资产,同时配套募资30亿元,定增价格皆为33.72元。此次收购方案的资产预估增值率约3.5倍,最高的一块资产甚至增值41.6倍。

此外,山东黄金此次所收购的资产中含有2012年6月由母公司山东黄金集团高价买入的资产。时间已过一年,黄金的价格也由当初的每克323元跌至现今的242元,但这部分资产,山东黄金集团转让给上市公司的价格不仅没有下调反而涨幅可观。

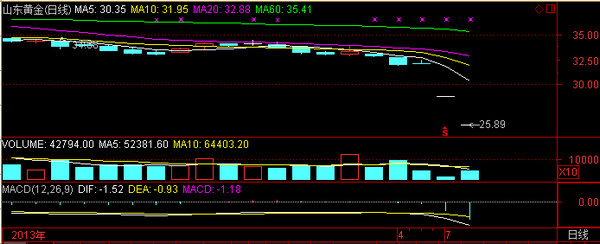

对于重组方案,山东黄金的投资者纷纷选择用脚投票。7月1日,山东黄金一复牌就被大量卖单死死压在跌停板上,一直持续到收盘。7月2日,山东黄金开盘即跌停,截至午盘报收25.89元,较停牌前32.13元,每股跌去6.24元。连续两个跌停使山东黄金的市值蒸发约88亿元。

百亿资产腾挪

山东黄金6月29日发布的《发行股份购买资产并募集配套资金暨关联交易预案》显示:山东黄金拟以33.72元/股的价格发行约2.96亿股股份,以购买海南山金、嵩县山金等公司股权、部分黄金矿业权和相关资产与负债,总计募资99.8亿元

同时,山东黄金还拟非公开发行股票募集配套资金不超过30亿元,用于发展标的资产主营业务和补充流动资金。若方案顺利实施,则公司总股本将增至18.1亿股,较目前增加27%。

山东黄金在公告中表示,本次交易的标的资产为黄金集团、有色集团、盛大公司、金茂矿业及王志强用于认购公司本次发行股份的六家控股子公司的权益与六宗黄金矿业权及相关资产与负债,其中归来庄公司、嵩县山金、海南山金、蓬莱公司及天承公司均为黄金生产企业,鑫源矿投虽尚未开始黄金生产,但其控股子公司莱州鲁地拥有一宗储量丰富的探矿权。

据了解,此次交易若顺利实施,预计山东黄金将增加黄金资源储量约401 吨。

与此同时,此次交易也被认为是黄金集团和上市公司之间消除同业竞争的重要举措。

山东黄金发布的公告称:本次交易的实施,将黄金集团持有的相关主要黄金资产注入本公司,包括成熟矿山及储量丰富的矿业权,不仅优化整合了黄金资产,同时有助于消除控股股东与公司的同业竞争,进一步增强上市公司的独立性。

资料显示,山东黄金集团拟注入上市公司的资产部分源于2012年6月从自然人张安康等人手中收购的资产,而山东黄金集团在转售给上市公司后,将获得了不菲受益。

2012年6月2日,黄金集团以37.58亿元的价格分别与山东盛大矿业股份有限公司(下称“盛大矿业”)、山东天承矿业有限公司(下称“天承矿业”)的股东签署了受让其各98.5%股权的《股权转让协议》。山东黄金对天承矿业的收购价(评估预估值)为7.67亿元;盛大矿业的收购价(净资产评估预估值)为30.8亿元。

该笔收购最核心的资产就是位于莱州东季村(东季-南吕矿)荒地下的焦家矿特大型单体105吨金矿项目,该矿也被称为“世界最大金矿”。

据了解,焦家矿原本就是山东黄金最核心的一块资产,但由于矿区矿体为倾斜状,山东黄金只有浅层地区的采矿权,深层地区的采矿权归山东地质局第六地质大队,而此次105吨金矿位于焦家矿1000米的深层地区。

事实上,该矿在山东黄金获得之前已经几番转手。

2008年10月27日,山东省国土资源厅和山东省地矿局联合对外宣布,由山东省地矿局第六地质大队经过一年勘探,在莱州东季村发现了“世界级超大型金矿”,东季村金矿随后注入了莱州鲁地。

2011年年初,莱州鲁地的三位自然人股东将55%股权以数亿元的价格转让给了国资背景的莱州鑫源矿业投资开发有限公司(以下简称“鑫源矿业”)。在获得金矿约半年后,莱州鑫源矿业投资开发有限公司以资金不足为由,将其获得的莱州鲁地55%的股权在山东产权交易中心挂牌出售。

根据山东产权交易中心的信息显示,鑫源矿业的估值仅有45.64万元,净资产为50.06万元,资产总计12.48亿元,负债总计12.47亿元,转让价格为8151.64万元。最终,盛大矿业获得了莱州鲁地55%的股权。

鑫源矿业原法人代表刘桂明表示,由于黄金的价格不断上涨,因此,以8151.64万元的挂牌价格转让,不过盛大矿业也要承担其中10亿多的债务。由此算来,盛大矿业获得鑫源矿业即莱州鲁地的55%股权,这意味着盛大矿业拿下这55%股权要实际耗资13.28亿元。

到了盛大矿业手上的东季金矿的价值在随后半年时间里,价格飞涨。

2012年6月2日,山东黄金公告显示:盛大矿业通过莱州鑫源矿业投资开发有限公司控股55%的莱州鲁地矿业投资开发有限公司的冬季-南吕地区金矿普查探矿权(T37120080102000610),保有金资源矿石量29204523 吨,金金属量105175kg,平均品位3.60 克/吨,预评估值为266462.35 万元。

当这部分资产到山东黄金之手时,又有一定的增长。2013年6月29日发布的公告显示:东季-南吕探矿权的预估值变为551123.12万元。

另一家被收购的公司天承矿业亦有类似的情况,2012年6月2日,山东黄金发布公告称:天承矿业净资产评估预估值为76669.2万元。但到了此次由上市公司收购时,天承矿业作价已高达10.1亿元。

溢价3.5倍的收购

对于此次收购,市场普遍认为溢价较高。

公告显示,此次重组的标的资产,即山东黄金集团及其他公司持有的矿山和黄金矿业权的账面价值为22.4亿元,然而其预估值却近百亿元,这也意味着,山东黄金此次对标资产的收购几乎溢价3.5倍。

在12项标的资产中,预估增值率最高的为寺庄探矿权和新城探矿权,更分别高达4169.95%和2571.25%。

资料显示,山东黄金在今年4月停牌后,国际黄金价格出现大幅下跌。

2013年4月上旬,黄金价格尚在每盎司1550美元,4月12日,国际金价首度出现暴跌,当日纽约8月黄金期价下跌5.6%,次日再度重挫10.02%。6月国际黄金累计跌幅近11.68%,上半年累计跌幅达26.65%,二季度单季就下跌22.89%,刷新了1968年以来的最差季度表现。到6月下旬甚至一度还跌破1200美元/盎司大关。7月1日,纽约商品交易所8月合约黄金期价大涨2.62%。也仅收于每盎司1255.7美元。也就是说,在公司停牌期间,国际黄金价格已经暴跌约20%,而在公司的收购方案中,交易预估黄金销售价格为2010年1月至2013年3月底上海黄金交易所2号金(99.95%)的均价313.01元。

21世纪网查阅上期所交易数据发现,6月28日,黄金1307合约报收于242.71元,较公司的取价下跌了22%。

而根据黄金矿的交易数据显示,2012年6月上旬,也就是山东黄金集团收购天承矿业和盛大矿业之时,国内金矿石1克/吨不含税价格为97元/克,3克/吨不含税价格为114元/克,国产95金(99.95)价格为323元/克,国产99金(99.99%)价格为322.8元/克。

2013年4月上旬,也就是山东黄金停牌之时,国内金矿石1克/吨不含税价格为91元/克,3克/吨不含税价格为107元/克,15克/吨不含税价格为226元/克,99.95%金价格为313.3元/克、99.99%金价格为313.45元/克。较2012年6月,下跌6%

时间来到2013年6月底,国内金矿石1克/吨不含税价格已经跌至72元/克,3克/吨不含税价格为84元/克,金矿15克/吨不含税价格为181元/克,99.99%金价格为249元/克、99.95%金价格为249.1元/克。较2012年6月下滑约26%,较2013年4月下跌约20%。

一位投行人士表示:黄金和黄金矿价格都出现了大幅下跌,山东黄金逆势收购大股东资产估价格却出现了溢价。方案能否成行,接下来召开的股东大会就将是第一道关口。

对于此次收购,高盛高华证券表示,山东黄金此次收购的黄金金属量达到423吨,权益金属量为408吨,占公司当前黄金储量的80%以上,我们认为黄金储备的显著增长有望支持公司可持续发展。另外,此次收购黄金吨金属量平均品位为3.37克/吨,略低于公司主力矿井焦家金矿和三山岛金矿。公司此次收购矿权主要为探矿权,最初黄金产量较少,预计收购的资产当前业绩贡献较少,因此收购若完成,公司起初的每股收益可能被摊薄。

此外,瑞银证券分析师林浩祥在当天最新发布的研究报告表示,今年2季度以来,金价已由去年10月高点的约1800美元/盎司下跌至目前的1200美元/盎司左右,跌幅超过30%。“鉴于金价下挫将对盈利产生冲击,我们将山东黄金移出A股核心买入名单。”

7月1日,山东黄金一复牌就被大量卖单死死压在跌停板上,一直持续到收盘,成为昨日沪深两市唯一只跌停个股。不过,股价的一字跌停反而吸引多家机构资金关注。盘后龙虎榜数据显示,7月1日山东黄金买入前五席中有四个都是机构席位,但金额均较小,机构合计买入金额仅为926.39万元,占全天成交总额的22.3%,当天另有一家机构卖出216万元。

7月2日,山东黄金再次开盘跌停,截至午盘报收25.89元。连续两个跌停使山东黄金的市值蒸发了86.52亿元。